Bài giảng Quản trị ngân hàng thương mại - Chương 1: Tổng quan về quản trị ngân hàng & Chiến lược kinh doanh của ngân hàng - Trần Huy Hoàng

I. HOẠT ĐỘNG KINH DOANH CỦA NGÂN

HÀNG THƢƠNG MẠI

1. Những vấn đề chung về ngân hàng thƣơng mại

1.1. Khái niệm về ngân hàng thương mại

Theo pháp lệnh NH năm 1990: Là 1 tổ chức kinh doanh tiền

tệ mà nhiệm vụ thƣờng xuyên và chủ yếu là nhận tiền gửi của

khách hàng với trách nhiệm hoàn trả và sử dụng số tiền đó để

cho vay, chiết khấu và làm phƣơng tiện thanh toán.

Bạn đang xem 20 trang mẫu của tài liệu "Bài giảng Quản trị ngân hàng thương mại - Chương 1: Tổng quan về quản trị ngân hàng & Chiến lược kinh doanh của ngân hàng - Trần Huy Hoàng", để tải tài liệu gốc về máy hãy click vào nút Download ở trên

Tóm tắt nội dung tài liệu: Bài giảng Quản trị ngân hàng thương mại - Chương 1: Tổng quan về quản trị ngân hàng & Chiến lược kinh doanh của ngân hàng - Trần Huy Hoàng

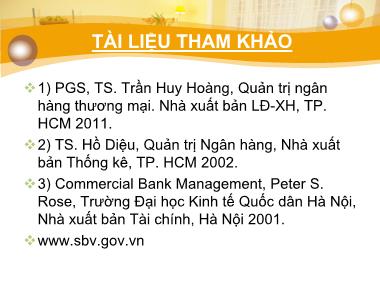

TÀI LIỆU THAM KHẢO 1) PGS, TS. Trần Huy Hoàng, Quản trị ngân hàng thƣơng mại. Nhà xuất bản LĐ-XH, TP. HCM 2011. 2) TS. Hồ Diệu, Quản trị Ngân hàng, Nhà xuất bản Thống kê, TP. HCM 2002. 3) Commercial Bank Management, Peter S. Rose, Trƣờng Đại học Kinh tế Quốc dân Hà Nội, Nhà xuất bản Tài chính, Hà Nội 2001. www.sbv.gov.vn 12/3/2011 2 CHƢƠNG 1 TỔNG QUAN VỀ QUẢN TRỊ NGÂN HÀNG & CHIẾN LƯỢC KINH DOANH CỦA NGÂN HÀNG 12/3/2011 PGS. TS Tran Huy Hoang 3 I. HOẠT ĐỘNG KINH DOANH CỦA NGÂN HÀNG THƢƠNG MẠI 1. Những vấn đề chung về ngân hàng thƣơng mại 1.1. Khái niệm về ngân hàng thương mại Theo pháp lệnh NH năm 1990: Là 1 tổ chức kinh doanh tiền tệ mà nhiệm vụ thƣờng xuyên và chủ yếu là nhận tiền gửi của khách hàng với trách nhiệm hoàn trả và sử dụng số tiền đó để cho vay, chiết khấu và làm phƣơng tiện thanh toán. -Tổ chức tín dụng là doanh nghiệp thực hiện một, một số hoặc tất cả các hoạt động ngân hàng. -Tổ chức tín dụng: + Tổ chức tín dụng là NH + Tổ chức tín dụng phi NH + Tổ chức tài chính vi mô + Quỹ tín dụng nhân dân. Luật số 47/2010/QH12 Luật các tổ chức tín dụng Việt Nam Điều 4: “Ngân hàng thƣơng mại là loại hình ngân hàng đƣợc thực hiện tất cả các hoạt động ngân hàng và các hoạt động kinh doanh khác theo quy định của Luật này nhằm mục tiêu lợi nhuận.”. Theo luật các TCTD, hoạt động ngân hàng là việc kinh doanh, cung ứng thƣờng xuyên một hoặc một số các nghiệp vụ sau đây: a) Nhận tiền gửi; b) Cấp tín dụng; c) Cung ứng dịch vụ thanh toán qua tài khoản. Nghị định 59/2009/NĐ-CP ngày 16 tháng 7 năm 2009: Ngân hàng thương mại là ngân hàng đƣợc thực hiện toàn bộ hoạt động ngân hàng và các hoạt động kinh doanh khác có liên quan vì mục tiêu lợi nhuận theo quy định của Luật các Tổ chức tín dụng và các quy định khác của pháp luật. 12/3/2011 8 Nhận xét Ngaân haøng thöông maïi laø moät loaïi hình doanh nghieäp Ngaân haøng thöông maïi laø moät doanh nghieäp ñaëc bieät Ngaân haøng thöông maïi laø moät trung gian tài chính Doanh nghiệp, tổ chức, kinh tế, hộ gia đình, cá nhân Doanh nghiệp, tổ chức, kinh tế, hộ gia đình, cá nhân Huy động vốn Cấp tín dụng Ngân Hàng Thế nào là Ngân Hàng TM NHTM là một trong những định chế tài chính. Vì lợi nhuận Cung cấp đa dạng dịch vụ tài chính với một số dịch vụ đặc trƣng là: Nhận tiền gửi Cấp tín dụng Cung ứng dịch vụ thanh toán Commercial Bank 1.2. Các loại hình ngân hàng thương mại 1.2.1. Căn cứ vào hình thức sở hữu: NHTM nhà nƣớc, cổ phần, liên doanh, chi nhánh nƣớc ngoài, nƣớc ngoài. 1.2.2. Căn cứ vào sản phẩm ngân hàng cung cấp cho khách hàng: Bán buôn, bán lẻ, bán buôn và bán lẻ. 1.2.3. Căn cứ vào lĩnh vực hoạt động: Chuyên doanh, kinh doanh tổng hợp 12/3/2011 PGS. TS Tran Huy Hoang 10 1.3. Cơ cấu tổ chức bộ máy Ngân hàng Thƣơng mại: 12/3/2011 PGS. TS Tran Huy Hoang 12 2. Các nghiệp vụ của NHTM 2.1. Các nghiệp vụ trong bảng tổng kết tài sản: 2.1.1. Nghiệp vụ nguồn vốn (Nghiệp vụ nợ) a. Vốn điều lệ và các qũy (Vốn tự có, vốn chủ sở hữu) Ơ Việt Nam, luật Các tổ chức tín dụng 2011, Vốn tự có gồm giá trị thực của vốn điều lệ của tổ chức tín dụng hoặc vốn được cấp của chi nhánh ngân hàng nước ngoài và các quỹ dự trữ, một số tài sản nợ khác theo quy định của ngân hàng Nhà nước Khái niệm vốn huy động trong NH, NĐ 146 CP, TT13, TT19, luật cc TCTD b. Vốn huy động TG không kỳ hạn TG có kỳ hạn của doanh nghiệp và TCKT TG tiết kiệm Phát hành chứng khoán nợ thời hạn ngắn c. Nguồn vốn đi vay Vay NHNN Vay NHTM khác Vốn điều chuyển nội bộ d. Nguồn vốn khác 2.2. Nghiệp vụ sử dụng vốn (Nghiệp vụ có) Thiết lập dự trữ - Duy trì dự trữ bắt buộc theo quy định của ngân hàng Nhà nƣớc. - Dự trữ cho NH: Thực hiện các lệnh rút tiền và thanh toán chuyển khoản của khách hàng. Chi trả các khoản tiền gửi đến hạn, chi trả lãi. Đáp ứng nhu cầu vay vốn hợp lý trong ngày của khách hàng. Thực hiện các khoản chi tiêu hàng ngày tại ngân hàng Dự trữ của ngân hàng có thể tồn tại dƣới hình thức tiền mặt, tiền gửi tại ngân hàng khác và các chứng khoán có tính thanh khoản cao. b. Cấp tín dụng Cho vay (ngắn, trung và dài hạn); chiết khấu thƣơng phiếu và chứng từ có giá; cho thuê tài chính; bảo lãnh, bao thanh toán c. Đầu tƣ tài chính: Các hình thức đầu tƣ nhằm kiếm lời và chia sẻ rủi ro với nghiệp vụ tín dụng: Góp vốn, liên doanh, mua cổ phần của các công ty, xí nghiệp và các tổ chức tín dụng khác. Mua chứng khoán và các giấy tờ có giá trị để hƣởng lợi tức và chênh lệch giá. d. Sử dụng vốn cho các mục đích khác nhƣ: Mua sắm thiết bị, dụng cụ phục vụ cho hoạt động kinh doanh, xây dựng trụ sở ngân hàng, hệ thống kho bãi và các chi phí khác. 2.3. Dịch vụ ngân hàng và các hoạt động kinh doanh khác Dịch vụ ngân quĩ. Dịch vụ uỷ thác. Tổ chức thanh toán không dùng tiền mặt cho khách hàng. Nhận quản lý tài sản qúy giá theo yêu cầu khách hàng. Kinh doanh vàng bạc, đá qúy, ngoại tệ. Mua bán hộ chứng khoán, phát hành hộ cổ phiếu, trái phiếu cho các công ty, xí nghiệp. Tƣ vấn về tài chính, đầu tƣ Dịch vụ ủy thác TCTD làm theo sự ủy thác của khách hàng để thu tiền hoa hồng. - Quản lý di sản: Loại ủy thác này được hình thành và áp dụng đối với tài sản của người đã mất theo chúc thư của họ. - Quản lý tài sản theo hợp đồng đã ký kết: Là việc TCTD quản lý hộ tài sản theo một hợp đồng ủy quyền được ký kết với người ủy thác. - Uỷ thác giám hộ: Là loại ủy thác mà TCTD quản lý toàn bộ tài sản cho một người không đủ khả năng về mặt pháp lý, như người chưa thành niên hay người bị bệnh tâm thần. - Dịch vụ đại diện: Tiếp nhận và quản lý tài sản, như thu vốn gốc và lợi tức chứng khoán; đại lý về quản trị; đại diện tố tụng. - ủy thác quản lý ngân quỹ: trong dịch này ngân hàng sẽ đảm nhiệm việc thu, chi tiền mặt cho khách hàng thông qua hệ thống chi nhánh cũng như có thể cử nhân viên đến tận doanh nghiệp để thực hiện nghiệp vụ này. Mức phí thu từ dịch vụ này là không nhiều tuy nhiên đây là một trong các dịch vụ được ngân hàng cung cấp nhằm đảm bảo mức độ gắn kết của doanh nghiệp với ngân hàng. Dịch vụ bảo hiểm (BANCASSURANCE) Các TCTD cung cấp các dịch vụ bảo hiểm và hƣởng phí môi giới cho tất cả khách hàng qua các công ty con hoặc các nhà môi giới bảo hiểm. Các dịch vụ bảo hiểm mà TCTD có thể cung cấp cho khách hàng là: Bảo hiểm tín dụng, bảo hiểm nhân thọ, bảo hiểm tài sản ... các dịch vụ ngày càng gắn kết với các dịch vụ khác của TCTD và phát triển. Dịch vụ thông tin tƣ vấn Ngân hàng chọn lọc và cung cấp cho khách hàng những thông tin nhƣ: giá cả hàng hóa, tỷ giá hối đoái, thì trƣờng chứng khoán, tình hình tài chính của khách hàng chuẩn bị giao dịch với doanh nghiệp... Ngoài ra, hoạt động tƣ vấn của ngân hàng cho khách hàng còn có các dịch vụ: quản lý hiệu quả dòng tiền, xác định một cơ cấu vốn hiệu quả, tƣ vấn trong quản lý rủi ro trong kinh doanh... Dịch vụ Phonebanking, Mobilebanking và Homebanking Dịch vụ ngân hàng qua điện thoại (Phonebanking): kết nối với ngân hàng qua điện thoại để truy cập tự động các thông tin về tỷ giá, lãi suất, số dƣ và giao dịch tài khoản ... 24/24 giờ, 07 ngày/tuần, kể cả ngày lễ hoàn toàn miễn phí. Dịch vụ ngân hàng qua điện thoại di động (Mobilebanking): dịch vụ mà ngân hàng cung cấp thông tin về tài khoản và các thông tin khác bằng hình thức tin nhắn đến các thuê bao điện thoại của khách hàng thông qua mạng điện thoại di động, chuyển tiền qua điện thoại di động. Dịch vụ ngân hàng tại nhà (Homebanking): qua màn hình máy tính tại văn phòng làm việc, khách hàng có thể truy vấn các thông tin ngân hàng nhƣ tỷ giá, lãi suất, biểu phí... đặc biệt là các thông tin mới nhất về số dƣ tài khoản và thực hiện các dịch vụ chuyển tiền, chuyển khoản liên ngân hàng... Dịch vụ bao thanh toán Bao thanh toán là một hình thức cấp tín dụng cho bên bán hàng thông qua việc mua lại các khoản thu phát sinh từ việc mua, bán hàng hóa đã đƣợc bên bán hàng và bên mua hàng thỏa thuận tại hợp đồng mua bán. Phƣơng thức bao thanh toán bao gồm: bao thanh toán từng lần, bao thanh toán theo hạn mức hợp đồng, đồng bao thanh toán. Bảo lãnh là nghiệp vụ tín dụng không xuất vốn, nhƣng lại có rủi ro, vì ngân hàng bảo lãnh buộc phải thực hiện cam kết bảo lãnh khi ngƣời bảo lãnh vì lý do nào đó đã không thực hiện hoặc thực hiện không đúng nghĩa vụ của mình, nghĩa là ngân hàng bảo lãnh phải đứng ra trả tiền thay cho ngƣời đƣợc bảo lãnh. Trong hoạt động kinh tế, thƣơng mại, tài chính, các chứng thƣ bảo lãnh của ngân hàng đều rất có uy tín, đƣợc tin tƣởng không những trong phạm vi một nƣớc mà cả trên phạm vi quốc tế. – Dịch vụ giữ hộ (còn gọi là dịch vụ cho thuê két sắt) Dịch vụ giữ hộ là nghiệp vụ mà các ngân hàng giữ hộ tài sản quý, các tài liệu quan trọng cho khách hàng nhƣ vàng, đá quý, sổ tiết kiệm, giấy tờ nhà – Dịch vụ địa ốc Đối với các giao dịch mua bán nhà đất, ngân hàng có thể cung cấp các dịch vụ tƣ vấn thủ tục thanh toán an toàn và cung cấp dịch vụ thanh toán qua ngân hàng, bao gồm cả tƣ vấn tình trạng pháp lý của nhà đất, thực hiện thủ tục sang tên, chuyển nhƣợng, công chứng giao dịch để hƣởng phí dịch vụ Dịch vụ chi trả kiều hối Đây là dịch vụ mà các ngân hàng là trung gian để chuyển nguồn tiền của kiều bào về nƣớc cho thân nhân để đầu tƣ, mua nhà ở, tài sản. Các ngân hàng thƣờng liên kết với các tổ chức chuyên về dịch vụ chuyển tiền cá nhân quốc tế phục vụ nhu cầu chuyển tiền về nƣớc của kiều bào (nhƣ Western Union, Moneygram). Đây là một trong loại hình dịch vụ phí khá hấp dẫn khi môi trƣờng kinh tế xã hội của Việt Nam ngày càng ổn định làm an tâm kiều bào ở các nƣớc, giúp cho doanh số chuyển tiền kiều hối qua hệ thống ngân hàng tăng dần qua các năm. Ngoài các khoản phí chuyển tiền kiều hối thu đƣợc, các ngân hàng có cơ hội thu lợi nhuận từ hoạt động chuyển đổi ngoại tệ trong các giao dịch kiều hối. 2.2. Nghiệp vụ ngoài bảng tổng kết tài sản: Là những giao dịch không đƣợc ghi chép trên bảng Cân đối kế toán của ngân hàng: 2.2.1. Các hợp đồng bảo lãnh tín dụng, trong đó ngân hàng cam kết đảm bảo hoàn trả khoản vay của khách hàng cho ngƣời thứ ba là ngƣời cho vay. 2.2.2. Các hợp đồng trao đổi lãi suất, trong đó ngân hàng cam kết trao đổi các khoản thanh toán lãi của các chứng khoán nợ với một bên khác. 2.2.3. Các hợp đồng tài chính tƣơng lai và hợp đồng quyền chọn lãi suất, trong đó ngân hàng đồng ý giao hay nhận những chứng khoán từ một bên khác tại một mức giá đƣợc bảo đảm. 2.2.4. Hợp đồng cam kết cho vay, trong đó ngân hàng cam kết cho vay tối đa tới một số vốn nhất định trƣớc khi hợp đồng heat hiệu lực. 2.2.5. Các hợp đồng tỷ giá hối đoái, trong đó ngân hàng đồng ý giao hay nhận một lƣợng ngoại tệ nhất định. Những loại hợp đồng này tại các ngân hàng lớn thường có giá trị khoảng trên 6 lần tổng tài sản của ngân hàng. 12/3/2011 PGS. TS Tran Huy Hoang 25 1. Khái niệm về quản trị và quản trị kinh doanh ngân hàng 1.1. Khái niệm về quản trị Quản trị là sự tác động của các chủ thể quản trị lên đối tượng quản trị nhằm đạt được các mục tiêu nhất định đã đặt ra trong điều kiện biến động của môi trường kinh doanh. Qua khái niệm trên ta có một số nhận xét nhƣ sau: Quản trị là một qúa trình không phải là một hành vi nhất thời Mục tiêu của quản trị là với một nguồn tài nguyên sẵn có phải đạt đƣợc các mục tiêu với một hiệu qủa cao nhất Quản trị phải gắn liền với môi trƣờng kinh doanh Quản trị vừa là khoa học, vừa là một nghệ thuật [email protected] [email protected] II. QUẢN TRỊ KINH DOANH NGÂN HÀNG 1.2. Khái niệm về quản trị kinh doanh ngân hàng - Quản trị kinh doanh ngân hàng là việc thiết lập một chương trình hoạt động kinh doanh dài hạn và ngắn hạn cho một doanh nghiệp ngân hàng, xác định các nguồn tài nguyên sẵn có từ đó lãnh đạo nhân viên ngân hàng thực hiện các mục tiêu đã đề ra. - Quản trị ngân hàng là việc thiết lập các chương trình hoạt động kinh doanh để đạt các mục đích, mục tiêu kinh doanh dài hạn và ngắn hạn của ngân hàng, là việc xác định và điều hòa các nguồn tài nguyên để thực hiện chương trình, các mục tiêu kinh doanh, đó là việc tổ chức, lãnh đạo và kiểm tra nhân viên của ngân hàng thực hiện chương trình, các mục tiêu đã đề ra. Quản trị kinh doanh Ngân hàng là hệ thống các hoạt động thống nhất, phối hợp và liên kết các quá trình lao động của các nhân viên trong mỗi Ngân hàng, nhằm đạt đƣợc các mục tiêu kinh doanh ở mỗi thời kỳ, với fƣơng châm tối thiểu hoá các chi phí và hao tổn về nguồn lực đƣợc sử dụng trong toàn bộ quá trình đó. 1.3. Đặc điểm của quản trị kinh doanh ngân hàng Quản trị theo quan điểm truyền thống luôn bao gồm bốn yếu tố cơ bản: 1) Mục đích (hƣớng tới các mục đích); 2) Con ngƣời (việc thực hiện các mục đích luôn thông qua con ngƣời); 3) Bằng những kỹ thuật công nghệ nhất định; 4) và là những hoạt động bên trong tổ chức, thiết lập và duy trì các quan hệ, các quy tắc làm việc bên trong tổ chức nhằm đảm bảo cho tổ chức hoạt động có hiệu quả. Việc chỉ ra những nét đặc trƣng của quản trị trong lĩnh vực kinh doanh ngân hàng là công việc rất khó khăn, tuy nhiên cũng có thể nêu ra vài điểm cơ bản: Thứ nhất: Quản trị ngân hàng hƣớng tới sự phối, kết hợp các nguồn lực con ngƣời và vật chất trong các quá trình sản xuất, cung ứng các dịch vụ ngân hàng. Thứ hai: Quá trình cung cấp dịch vụ của ngân hàng là việc tiến hành nhiều hoạt động khác nhau mà qua đó lợi ích của các bên liên quan đến ngân hàng đƣợc đáp ứng. Những dịch vụ này không tồn tại hữu hình, không tồn trữ đƣợc, dễ thay đổi, gắn bó và không tách rời với ngƣời hoặc thiết bị làm ra dịch vụ. Thứ ba: Trong thời đại ngày nay trình độ kỹ thuật, công nghệ trong lĩnh vực cung cấp dịch vụ ngân hàng phát triển ở mức độ cao, Nhà quản trị ngân hàng cần nhìn nhận công việc mà họ phải thực hiện nhƣ là quá trình tổ chức, lãnh đạo công việc sản xuất và cung cấp thông tin. Thứ tư: Cũng nhƣ nhiều lĩnh vực quản trị khác, quản trị ngân hàng về mặt lý thuyết cũng là một lĩnh vực khoa học mới mẻ. Điều đó đƣợc thể hiện trên nhiều điểm nhƣ có nhiều khái niệm và nguyên tắc quản trị đƣợc đƣa ra nhƣng vẫn chƣa có sự thống nhất, chƣa chi rõ phƣơng pháp riêng biệt và đặc thù của quản trị, tình hình thiếu hụt kỹ năng và kiến thức quản trị có thể áp dụng có hiệu quả và phổ biến trong thực tiễn kinh doanh của các ngân hàng. 12/3/2011 PGS. TS Tran Huy Hoang 31 2. Caùc chöùc naêng cuûa quaûn trò kinh doanh ngaân haøng 2.1. Hoạch định Hoạch định là việc xác định mục tiêu mà ngân hàng phải đạt đƣợc trong từng khoảng thời gian nhất định. Thực chất hoạch định chính là sự dự kiến những gì mình sẽ đạt đƣợc trong tƣơng lai, đạt đƣợc mục tiêu gì và muốn đạt đƣợc mục tiêu đó thì phải làm gì, khi nào làm và ai có thể làm công việc đó, sao cho công việc đƣợc hoàn thành với chi phí tối thiểu và thời gian bỏ ra là thấp nhất. Nhƣ vậy, hoạch định bao gồm việc xác định các mục tiêu và việc lựa chọn chiến lƣợc, sách lƣợc để thực hiện mục tiêu đã xác định. 2.2. Tổ chức Tổ chức là chức năng nhằm thiết kế các cơ cấu của ngân hàng. Trong chức năng này nhà quản trị sẽ phải thực hiện các công việc sau: _ Nghiên cứu lại các công việc cần phải làm để đạt đƣợc mục tiêu. _ Trên cơ sở các công việc phải làm đó, tổ chức các bộ phận để thực hiện công việc đó. _ Bố trí ngƣời quản lý các bộ phận và các nhân viên của các bộ phận trên cơ sở gắn liền với khả năng của từng ngƣời với công việc, nhiệm vụ đƣợc giao. _ Xác định các mối quan hệ giữa các bộ phận, các cấp quản trị khác nhau nhằm hỗ trợ cho nhau trong qúa trình hoạt động trong việc thực hiện mục tiêu của ngân hàng. 2.3. Lãnh đạo (điều khiển) Lãnh đạo bao gồm việc đƣa ra các quyết định có tính nguyên tắc mà mọi ngƣời phải tuân theo và tổ chức thực hiện các quyết định đó, nhƣng đồng thời nó phải tạo điều kiện cho mọi cá nhân phát huy đƣợc khả năng của mình trong hành vi tập thể. 2.4. ·Phối hợp: là sự liên kết các khả năng riêng biệt của từng ngƣời, từng bộ phận, từng yếu tố sao cho chúng không cản trở, chồng chéo lên nhau mà còn hỗ trợ nhau để đạt đến mục tiêu chung. Chức năng phối hợp phải gắn liền với chức năng tổ chức và lãnh đạo, đƣợc thực hiện trong từng hoạt động hàng ngày của nhân viên 2.5. ·Kiểm tra Theo dõi xem đối tƣợng quản trị đang hoạt động nhƣ thế nào, từ đó thu thập những thông tin về kết qủa thực tế mà ngân hàng đã đạt đƣợc. Đối chiếu các kết qủa đó với mục tiêu đề ra ban đầu. Tiến hành điều chỉnh, đảm bảo cho ngân hàng đi đúng qũy đạo đã định trƣớc. Sự cần thiết của quản trị kinh doanh ngân hàng + Để đạt đƣợc mục tiêu phát triển nền kinh tế, đồng thời gắn liền với việc tìm kiếm lợi nhuận của ngân hàng, các ngân hàng cần phải thỏa mãn cao nhất các nhu cầu của khách hàng, vì khách hàng chính là nhân tố quyết định đến sự thành bại của ngân hàng. Để làm đƣợc điều đó, mỗi ngân hàng cần phải có chiến lƣợc kinh doanh, phải có bộ máy hoạt động hiệu qủa. + Với tƣ cách cá nhân, từng con ngƣời không thể nào đạt đƣợc các mục tiêu to lớn, mà những ngƣời này cần phải hợp lực với nhau thì mới có thể đạt đựơc mục tiêu to lớn đó. + Lịch sử phát triển của xã hội loài ngƣời đã chứng minh rằng một tổ chức, một doanh nghiệp muốn đạt đƣợc một mục tiêu chung đã đặt ra cần phải có sự thống nhất ý chí và sự phối hợp hài hòa của các thành viên trong cùng tổ chức. Điều đó còn lệ thuộc rất nhiều vào khả năng quản trị của ngƣời lãnh đạo. + Trong sản xuất-kinh doanh, theo thống kê, 90% trƣờng hợp thất bại là do quản trị kém hay thiếu kinh nghiệm. Ơ các nƣớc đang phát triển, do khoa học quản trị chậm phát triển nên hiệu qủa sử dụng các nguồn tài nguyên, nhân lực vật lực còn kém so với các nƣớc đã phát triển. Quản trị là một yêu cầu khách quan do mục tiêu và sự cạnh tranh trong nền kinh tế thị trƣờng quyết định. Quản trị giúp phân công lao động trong Ngân hàng một cách hợp lý 4. Caùc lónh vöïc cuûa quaûn trò ngaân haøng 4.1. Quaûn trò toång quaùt 4.2. Quaûn trò taøi chính 4.3. Quaûn trò kinh doanh 4.4. Quaûn trò tieáp thò 4.5. Quaûn trò nhaân söï 4.6. Quaûn trò taøi saûn Nôï - taøi saûn Coù 4.7. Quaûn trò voán töï coù vaø söï an toaøn cuûa ngaân haøng 4.8. Quaûn trò ruûi ro trong kinh doanh ngaân haøng 4.9. Quaûn trò keát quaû taøi chính 12/3/2011 PGS. TS Tran Huy Hoang 37 III. HOAÏCH ÑÒNH CHIEÁN LÖÔÏC KINH DOANH NGAÂN HAØNG 1. Toång quan veà hoaïch ñònh chieán löôïc kinh doanh ngaân haøng 1.1. Khaùi nieäm 1.1.1. Chieán löôïc kinh doanh ngaân haøng Laø moät chöông trình haønh ñoäng daøi haïn nhaèm ñaït ñöôïc nhöõng muïc tieâu kinh doanh ngaén haïn hoaëc daøi haïn cuûa ngaân haøng. 1.1.2. Hoaïch ñònh chieán löôïc kinh doanh ngaân haøng Laø nhöõng coâng vieäc nhaèm phaùc hoïa phöông höôùng hoaït ñoäng vaø chuaån bò cho töông lai cuûa moät ngaân haøng treân cô sôû söû duïng toái öu caùc nguoàn löïc hieän coù vaø seõ coù trong phaïm vi cuûa moâi tröôøng ñöôïc döï ñoaùn nhaèøm ñaït ñöôïc taát caû caùc muïc tieâu ñaõ ñeà ra. 12/3/2011 PGS. TS Tran Huy Hoang 38 1.2. Phaân loaïi hoaïch ñònh: - Hoaïch ñònh chieán löôïc + Chieán löôïc oån ñònh + Chieán löôïc phaùt trieån + Chieán löôïc caét giaûm ñeå tieát kieäm + Chieán löôïc phoái hôïp - Hoaïch ñònh taùc nghieäp 2. Tác dụng của hoạch định chiến lược kinh doanh ngân hàng 3. Cơ sở để xây dựng chiến lược kinh doanh ngân hàng 3.1. Đội ngũ nhân viên với trình độ, kinh nghiệm và đạo đức nghề nghiệp 3.2. Nguồn vốn của ngân hàng 3.3. Cơ sở vật chất kỹ thuật 3.4. Tài sản vô hình của ngân hàng 3.5. Vị trí hiện tại và mục tiêu của ngân hàng trong tƣơng lai 3.6. Môi trƣờng 4. Moáâi lieân heä giöõa chieán löôïc kinh doanh cuûa NHTM vôùi chieán löôïc cuûa Ngaân haøng Trung öông - Chieán löôïc cuûa ngaân haøng Trung öông laø chieán löôïc chi phoái caùc chieán löôïc cuûa ngaân haøng thöông maïi veà maët quy moâ vaø ñònh höôùng hoaït ñoäng. - Chieán löôïc ngaân haøng thöông maïi laø moät boä phaän thöïc hieän chieán löôïc cuûa ngaân haøng Trung öông, maëc duø ngaân haøng Trung öông khoâng phaûi laø ngöôøi vaïch ra chieán löôïc cho ngaân haøng thöông maïi. - Chieán löôïc cuûa ngaân haøng Trung öông laø chieán löôïc toång quaùt, theå hieän ñöôøng loái, chính saùch phaùt trieån kinh teá-xaõ hoäi cuûa Ñaûng vaø Nhaø nöôùc. Coøn chieán löôïc kinh doanh cuûa caùc ngaân haøng thöông maïi laø chieán löôïc phuïc vuï caùc doanh nghieäp, nhaø saûn xuaát ñeå thöïc hieän caùc chieán löôïc kinh doanh cuûa chính hoï. IV. Quy trình hoạch định chiến lƣợc: 1. Xác định sứ mạng và mục tiêu: 2. Phân tích môi trƣờng bên ngoài để xác định cơ hội và nguy cơ đối với ngân hàng: Ma trận hình ảnh cạnh tranh Công cụ nhận diện những ƣu thế và yếu điểm của ngân hàng so với các đối thủ cạnh tranh chính. Những yếu tố đƣợc liệt kê trong ma trận này thƣờng bao gồm thị phần, khả năng cạnh tranh, khả năng tài chính, chất lƣợng sản phẩm, dịch vụ, lòng trung thành của khách hàng Tổng số điểm đánh giá của các đối thủ cạnh tranh sẽ đƣợc so sánh với doanh nghiệp mẫu. Số điểm tối đa là 4 ứng với mức độ quan trọng nhất, 3 là trên trung bình, 2 là trung bình và 1 là mức độ kém quan trọng nhất. - Khách hàng:. - Các đối thủ cạnh tranh tiềm ẩn: Các định chế tài chính và phi tài chính có - Thị trƣờng thay thế: + Khuynh hƣớng đầu tƣ vào các thị trƣờng chứng khoán thay vì mở tài khoản tiền gửi tiết kiệm. + Khuynh hƣớng đầu tƣ vào thị trƣờng bất động sản + Khuynh hƣớng tự tài trợ bằng phát hành cổ phiếu và trái phiếu thay vì đi vay ngân hàng. Ma trận các yếu tố bên ngoài (EFE) Có 5 bƣớc để xây dựng ma trận EFE: Bước 1: Xác định các yếu tố có vai trò quyết định đối với ngành ngân hàng Bước 2: Đánh giá tầm quan trọng của các yếu tố từ 0 (tƣơng ứng với mức độ không quan trọng) đến 1,0 (tƣơng ứng với mức độ rất quan trọng). Bước 3: Phân loại từ 1 đến 4 cho mỗi yếu tố để đánh giá mức độ phản ứng của ngân hàng đối với những yếu tố này. Trong đó, 4 là mức độ ngân hàng phản ứng tốt trƣớc tác động của yếu tố bên ngoài (Tƣơng tự, 3 là phản ứng khá, 2 là trung bình, và 1 là ít phản ứng). Bước 4: Xác định điểm số quan trọng bằng cách nhân tầm quan trọng của mỗi biến số với điểm phân loại của nó. Bước 5: Xác định tổng số điểm quan trọng cho tổ chức. Số điểm này càng cao sẽ cho thấy ngân hàng phản ứng tốt với các yếu tố bên ngoài, có thể tận dụng các cơ hội và khắc phục các nguy cơ. Ngƣợc lại nếu tổng số điểm thấp cho thấy ngân hàng không tận dụng đƣợc những cơ hội và khó tránh đƣợc những đe doạ phát sinh từ môi trƣờng bên ngoài. Ma trận IFE Để tóm tắt và đánh giá những điểm mạnh, điểm yếu của các bộ phận chức năng trong một ngân hàng và là cơ sở để xác định và đánh giá mối quan hệ của các bộ phận này. Các bƣớc xây dựng ma trận IFE tƣơng tự nhƣ các bƣớc xây dựng ma trận EFE. Trong đó, điểm đánh giá của các yếu tố dựa vào mức độ quan trọng của chúng đối với ngân hàng, với điểm 4 là quan trọng nhất và 1 là kém quan trọng nhất. Điểm quan trọng trung bình cộng nếu lớn hơn 2,5 cho thấy ngân hàng có tình hình nội bộ mạnh và nhỏ hơn 2,5 cho thấy nội bộ của ngân hàng yếu. 4. Hoạch định chiến lƣợc Quá trình này gồm 3 giai đoạn - Giai đoạn thu thập thông tin: Là quá trình xây dựng ma trận đánh giá các yếu tố nội bộ (IFE), ma trận đánh giá các yếu tố bên ngoài (EFE) và ma trận hình ảnh cạnh tranh. Nếu một yếu tố nào xuất hiện hai lần trong ma trận IFE thì đó vừa là điểm mạnh, vừa là điểm yếu của ngân hàng. Nếu yếu tố đó xuất hiện hai lần trong ma trận EFE thì yếu tố bên ngoài đó vừa là cơ hội, đồng thời cũng là thách thức của ngân hàng. - Giai đoạn kết hợp (ma trận SWOT): Đây là giai đoạn hình thành ma trận điểm mạnh và điểm yếu, cơ hội và đe doạ (SWOT) từ sự kết hợp điểm mạnh – yếu bên trong và những cơ hội, thách thức bên ngoài. Ma trận SWOT có dạng nhƣ bảng sau: O: Những cơ hội T: Những thách thức S: Những điểm mạnh Các chiến lƣợc SO Sử dụng điểm mạnh để tận dụng cơ hội Các chiến lƣợc ST Sử dụng điểm mạnh để hạn chế ảnh hƣởng của những đe doạ W: Những điểm yếu Các chiến lƣợc WO Hạn chế điểm yếu và tận dụng cơ hội Các chiến lƣợc WT Hạn chế điểm yếu và tránh những mối đe doạ - Giai đoạn quyết định Trong giai đoạn này, các nhà quản trị sẽ căn cứ vào những kết quả phân tích từ giai đoạn kết hợp để chọn lựa các chiến lƣợc tối ƣu triển khai vào thực tế. Có nhiều phƣơng pháp và công cụ hỗ trợ giai đoạn lựa chọn chiến lƣợc, một công cụ hỗ trợ quá trình chọn lựa chiến lƣợc hiệu quả, đó là ma trận QSPM. Ma trận QSPM có dạng: Các yếu tố chính Các chiến lƣợc có thể thay thế Cơ sở số điểm hấp dẫn Phân loại Chiến lƣợc 1 Chiến lƣợc 2 SA TAS SA TAS Các yếu tố bên ngoài Các yếu tố bên trong Tổng cộng 5. Lựa chọn chiến lƣợc 5.1. Chiến lƣợc cấp công ty Trong mỗi giai đoạn kinh doanh, các ngân hàng luôn phải có chiến lƣợc riêng phù hợp nhằm thực hiện các mục tiêu đã đề ra: - Chiến lƣợc tăng trƣởng chuyên sâu: ngân hàng có thể thực hiện chiến lược xâm nhập thị trường nhằm gia tăng thị phần của sản phẩm, dịch vụ hiện tại. Ngoài ra, ngân hàng có thể mở rộng mạng lƣới chi nhánh, phòng giao dịch theo chiến lược phát triển thị trường, cũng nhƣ thực hiện chiến lược phát triển sản phẩm, dịch vụ nhằm duy trì khách hàng cũ, thu hút khách hàng mới và tăng khả năng cạnh tranh trên thị trƣờng. - Chiến lƣợc tăng trƣởng đa dạng hoá: bằng cách thêm vào các sản phẩm dịch vụ mới cung cấp cho khách hàng. Các sản phẩm, dịch vụ này có thể liên quan, bổ sung cho các sản phẩm, dịch vụ hiện có hoặc hoàn toàn mới. 5.2. Chiến lƣợc cấp kinh doanh Làm thế nào một ngân hàng có thể cạnh tranh thành công trên một thị trƣờng cụ thể. Nó liên quan đến các quyết định chiến lƣợc về việc lựa chọn sản phẩm, đáp ứng nhu cầu khách hàng, giành lợi thế cạnh tranh so với các đối thủ, khai thác và tạo ra đƣợc các cơ hội mới v.v... Cụ thể bao gồm: - Chiến lƣợc khác biệt hoá sản phẩm, dịch vụ: ngân hàng nhắm tới việc đầu tƣ vào các sản phẩm, dịch vụ độc đáo và chiếm ƣu thế hơn các đối thủ cạnh tranh trong ngành nhằm thu hút khách hàng và tạo dấu ấn riêng cho thƣơng hiệu của mình. - Chiến lƣợc trọng tâm hoá: nhằm đƣa các sản phẩm, dịch vụ hoặc một vài loại sản phẩm, dịch vụ đáp ứng nhu cầu của một nhóm khách hàng chuyên biệt hoặc một thị trƣờng nhất định có quy mô phù hợp, tiềm năng phát triển tốt và không có tính quyết định đối với sự thành công của các đối thủ khác. 12/3/2011 PGS. TS Tran Huy Hoang 54 V. CÁC BƢỚC CỦA QÚA TRÌNH HOẠCH ĐỊNH CHIẾN LƢỢC KINH DOANH NGÂN HÀNG 1. Hoạch định chiến lược kinh doanh dài hạn 1.1. Xác định mục tiêu 1.2. Phân tích các căn cứ để xây dựng chiến lƣợc đạt mục tiêu 1.3. Vạch chính sách để thực hiện mục tiêu 2. Hoạch định chiến lược ngắn hạn (sách lược) 2.1. Thiết kế mục tiêu ngắn hạn 2.2. Hoạch định chính sách kinh doanh ngắn hạn 2.3. Hoạch định các nghiệp vụ hàng ngày (Tác nghiệp) 1. Phân cấp hoạch định 12/3/2011 PGS. TS Tran Huy Hoang 55 VI. TỔ CHỨC CÔNG TÁC HOẠCH ĐỊNH CHIẾN LƢỢC KINH DOANH 1. Phân cấp hoạch định 1.1. Đối với quản trị viên cấp cao nhất: (HĐQT) 1.2. Cấp trung gian 1.3. Cấp cơ sở 2. Xây dựng mối quan hệ giữa các cấp hoạch định 3. Thông báo kế hoạch 4. Tổ chức kiểm tra và điều chỉnh

File đính kèm:

bai_giang_quan_tri_ngan_hang_thuong_mai_chuong_1_tong_quan_v.pdf

bai_giang_quan_tri_ngan_hang_thuong_mai_chuong_1_tong_quan_v.pdf