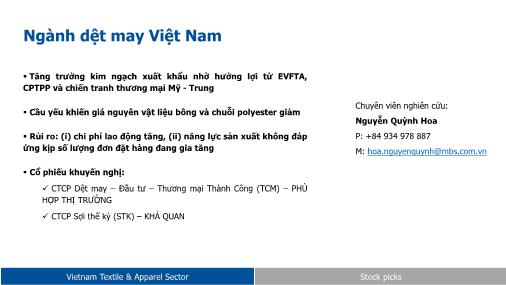

Báo cáo Ngành dệt may Việt Nam - Nguyễn Quỳnh Hoa

Tăng trưởng kim ngạch xuất khẩu nhờ hưởng lợi từ EVFTA,

CPTPP và chiến tranh thương mại Mỹ - Trung

Cầu yếu khiến giá nguyên vật liệu bông và chuỗi polyester giảm

Rủi ro: (i) chi phí lao động tăng, (ii) năng lực sản xuất không đáp

ứng kịp số lượng đơn đặt hàng đang gia tăng

Cổ phiếu khuyến nghị:

CTCP Dệt may – Đầu tư – Thương mại Thành Công (TCM) – PHÙ

HỢP THỊ TRƯỜNG

CTCP Sợi thế kỷ (STK) – KHẢ QUAN

Bạn đang xem tài liệu "Báo cáo Ngành dệt may Việt Nam - Nguyễn Quỳnh Hoa", để tải tài liệu gốc về máy hãy click vào nút Download ở trên

Tóm tắt nội dung tài liệu: Báo cáo Ngành dệt may Việt Nam - Nguyễn Quỳnh Hoa

Ngành dệt may Việt Nam Vietnam Textile & Apparel Sector Stock picks Tăng trưởng kim ngạch xuất khẩu nhờ hưởng lợi từ EVFTA, CPTPP và chiến tranh thương mại Mỹ - Trung Cầu yếu khiến giá nguyên vật liệu bông và chuỗi polyester giảm Rủi ro: (i) chi phí lao động tăng, (ii) năng lực sản xuất không đáp ứng kịp số lượng đơn đặt hàng đang gia tăng Cổ phiếu khuyến nghị: CTCP Dệt may – Đầu tư – Thương mại Thành Công (TCM) – PHÙ HỢP THỊ TRƯỜNG CTCP Sợi thế kỷ (STK) – KHẢ QUAN Chuyên viên nghiên cứu: Nguyễn Quỳnh Hoa P: +84 934 978 887 M: [email protected] Add Your Text Tổng quan ngành Có hơn 2,7 triệu công nhân đang làm việc tại ~7.000 doanh nghiệp với mức lương bình quân khá thấp so với các nước khác. Tuy nhiên, các công ty này đang gặp khó khăn trong tìm kiếm lao động tay nghề cao. Trên thực tế, có tới 75% lao động ngành dệt may chưa qua đào tạo. Ngành thâm dụng lao động Ngành có kim ngạch xuất khẩu đứng thứ 2 Việt Nam Top 5 xuất khẩu quần áo trong chuỗi cung ứng toàn cầu Tỷ lệ nội địa hoá đã cải thiện nhưng nguyên liệu đầu vào vẫn chủ yếu được nhập từ Trung Quốc. Thị trường xuất khẩu chính: Mỹ, EU và Nhật Bản Ngành dệt may Việt Nam A C D E Dệt may là ngành có giá trị kim ngạch xuất khẩu lớn thứ 2 cả nước trong nhiều năm liền. Trong 5T2019, tổng kim ngạch xuất khẩu đạt 12,19 tỷ USD, tăng 11,5%, thấp hơn lĩnh vực điện thoại với 19,72 tỷ USD. Trong khi Trung Quốc là quốc gia dẫn đầu trong xuất khẩu dệt may trên thế giới với thị phần 35% (2017), Việt Nam vẫn là một trong 5 nước xuất khẩu lớn nhất bao gồm Trung Quốc, EU, Bangladesh, Việt Nam và Ấn Độ Mỹ, EU, Nhật Bản và Hàn Quốc là những thị trường nhập khẩu lớn nhất của ngành dệt may VN. Kim ngạch xuất khẩu được dự đoán sẽ tiếp tục tăng nhờ hưởng lợi từ các hiệp định FTA và CTTM Mỹ - Trung. Tỷ lệ phần trăm nguyên liệu nhập khẩu đã giảm từ 80% trong năm 2008 xuống 60% trong năm 2018, trong đó 37% được nhập khẩu từ Trung Quốc. Vietnam Textile & Apparel Sector Stock picks 3 Tổng quan ngành Nguồn: WTO, Public Radio International (2017), Viitas , VEPR 14.0% 13.7% 13.9% 15.0% 10% 11% 12% 13% 14% 15% 16% 0 2 4 6 8 10 12 14 16 18 2015 2016 2017 2018 Kim ngạch xuất khẩu dệt may (tỷ USD) The US EU Japan South Korea Others %GDP FY2015: 27.0 FY2016: 28.1 FY2017: 31.2 FY2018: 36.3 KNXK ghi nhận tỷ lệ tăng trường 16% giai đoạn 2010 – 2018 34.90% 28.60% 6.50% 5.90% 4.10% 0% 5% 10% 15% 20% 25% 30% 35% 40% 45% 0 50 100 150 200 T h ị p h à n X K Kim ngạch XK Top 5 nước xuất khẩu dệt may 2017 China EU Bangladesh Vietnam India trở thành nước xuất khẩu lớn thứ 4 trong chuỗi cung ứng toàn cầu năm 2017 Việt Nam có thế mạnh về chi phí lao động thấp 933 632 557 538 404 372 320 270 255 248 231 207 197 0 150 300 450 600 750 900 1050 Lương tháng tối thiểu ngành dệt may 2017 (US$ PPP) nhưng năng suất lao động thấp nhất so với các nước trong khu vực Vietnam Textile & Apparel Sector Stock picks 4 Tổng quan ngành • Gia tăng xu hướng chuyển dịch sang các nước đang phát triển. Trung Quốc vẫn là quốc gia XK lớn nhất thế giới trong nhiều năm nhưng đang có xu hướng sụt giảm khi thị phần giảm từ 40% trong năm 2016 xuống 34,9% chỉ sau một năm. Trung Quốc đang dần chuyển giao vai trò dẫn đầu cho các nước có chi phí nhân công thấp như Bangladesh, Campuchia và Việt Nam khi chính phủ nước này đặt mục tiêu chuyển đổi nền kinh tế từ định hướng công nghiệp sang định hướng tiêu dùng. • Thu hút mạnh mẽ dòng vốn FDI. Sở hữu chi phí lao động & chi phí hoạt động thấp, dòng vốn FDI đang gia tăng mạnh mẽ tại các nền kinh tế mới nổi như Indonesia, Việt Nam hay Bangladesh. Ở Việt Nam, tính đến hết 2017, tổng vốn đăng ký và tăng thêm là 15,89 tỷ USD, tăng khoảng 10% n/n. Con số này đã nhảy vọt lên 18,69 USD vào nửa đầu năm 2018 (Vitas, 2018). Chiến tranh thương mại Mỹ và Trung Quốc và các FTA đã đẩy thêm dòng vốn FDI vào Việt Nam. • Sự tăng trưởng của Việt Nam và Bangladesh: Trong giai đoạn 2014-2018, tốc độ tăng trưởng xuất khẩu hàng may mặc của Việt Nam và Bangladesh lần lượt là 12% và 9%, trong khi Trung Quốc là -1%. Xu hướng tăng trưởng xuất khẩu hàng may mặc của Việt Nam sẽ tiếp tục khi Trung Quốc định hướng chuyển thành thị trường tiêu thụ trong tương lai. • Việt Nam có lợi thế về mặt công nghệ so với Bangladesh. 0 100 200 300 400 500 600 700 800 900 1 9 8 0 1 9 8 5 1 9 9 0 1 9 9 5 1 9 9 6 1 9 9 7 1 9 9 8 1 9 9 9 2 0 0 0 2 0 0 1 2 0 0 2 2 0 0 3 2 0 0 4 2 0 0 5 2 0 0 6 2 0 0 7 2 0 0 8 2 0 0 9 2 0 1 0 2 0 1 1 2 0 1 2 2 0 1 3 2 0 1 4 2 0 1 5 2 0 1 6 Kim ngạch XK ngành may mặc theo khu vực (tỷ USD) North America Europe China Other-Asia Africa 0 50 100 150 200 250 300 350 So sánh KNXK tại Trung Quốc, Việt Nam và Bangladesh (tỷ USD) Trung Quốc Vietnam Bangladesh Nguồn: Harvard Atlas of Economic Complexity Vietnam Textile & Apparel Sector Stock picks 5 Chuỗi giá trị ngành STK, Hualon, Formosa, Dotihutex, PVTex, ADS, FTM 85% tổng số các công ty trong ngành: VGG, TNG, MSH, MNB, M10, MGG, GIL, GMC, NPS, EVE, KMR Nguyên liệu thô Sợi xơ Sợi đan Vải May mặc Marketing/ Phân phối Quay sợi Dệt/Đan/Nhuộm Cắt & May Upstream Diện tích rộng Yêu cầu cao về vốn & công nghệ Midstream Yêu cầu rất cao về vốn & công nghệ Downstream Thâm dụng lao động TVT TET TCM PPH VGT HDM Thương hiệu Thiết kế Sourcing NVL Cắt May Marketing Phân phối OBM 1% ODM 9% OEM/FOB 25% CMT 65% 99% bông được nhập khẩu để sản xuất sợi Nhu cầu vải : 6 tỷ m2 Sản xuất 0.8 tỷ m2 Nhập khẩu 5.2 tỷ m2 (~ 90%) Sản lượng sợi: 2,2 triệu tấn Sử dụng nội địa: 0,7 triệu tấn Xuất khẩu: 1,5 triệu tấn Sợi nhập khẩu: 1 triệu tấn/ nhu cầu 1,4 triệu tấn Vietnam Textile & Apparel Sector Stock picks 6 Chuỗi giá trị ngành Nguồn: USDA, Indexmundi, Yarns and Fibers Nguồn cung bông được dự báo tiếp tục vượt nhu cầu sử dụng trong khi tồn kho vẫn duy trì ở mức cao khiến giá bông có xu hướng giảm, khoảng 80 cents/pound trong mùa vụ 2019/20, giảm 5 cents so với mùa vụ trước 1.77 0.0 0.5 1.0 1.5 2.0 2.5 Ja n -1 6 M a r- 1 6 M a y -1 6 Ju l- 1 6 S e p -1 6 N o v -1 6 Ja n -1 7 M a r- 1 7 M a y -1 7 Ju l- 1 7 S e p -1 7 N o v -1 7 Ja n -1 8 M a r- 1 8 M a y -1 8 Ju l- 1 8 S e p -1 8 N o v -1 8 Ja n -1 9 M a r- 1 9 M a y -1 9 U S D / k g Giá bông Nguồn nguyên liệu sản xuất polyester giảm do nhu cầu yếu khiến giá sợi polyester cũng giảm theo 2019 Biến động giá trong chuỗi sản xuất polyester 2019 Vietnam Textile & Apparel Sector Stock picks 70000 75000 80000 85000 90000 95000 - 20,000 40,000 60,000 80,000 100,000 120,000 140,000 2015/16 2016/17 2017/18 2018/19 2019/20 n g h ìn k iệ n Biến động cung - cầu bông thế giới Sản xuất Tiêu thụ Tồn kho 7 Chuỗi giá trị ngành Nguồn: Frederick (2010), Tổng cục Hải quan 0 5 10 15 20 25 30 35 40 2013 2014 2015 2016 2017 2018 5M2019 Kim ngạch XK theo loại hình DN FDI Vietnam enterprises trong khi ~ 60% kim ngạch xuất khẩu dệt may đến từ các DN FDI Chuỗi giá trị gia tăng của sản phẩm Đa số các sản phẩm dệt may Việt Nam có GT thặng dư thấp Vietnam Vietnam Textile & Apparel Sector Stock picks Tỷ lệ nhập khẩu sản phẩm may mặc từ Việt Nam của các thị trường chính (Mỹ, EU, Nhật và Hàn Quốc) đang có xu hướng tăng Chuỗi giá trị ngành Nguồn: World Bank 0% 10% 20% 30% 40% 50% China Vietnam Bangladesh India Others Kim ngạch NK dệt may của Châu Âu theo quốc gia 2016 2017 0% 15% 30% 45% 60% 75% China Vietnam Bangladesh India Others Kim ngạch NK dệt may của Nhật Bản theo quốc gia 2016 2017 0% 10% 20% 30% 40% 50% China Vietnam Bangladesh India Others Kim ngạch NK dệt may của Hàn Quốc theo quốc gia 2016 2017 0% 10% 20% 30% 40% 50% China Vietnam Bangladesh India Others Kim ngạch NK dệt may của Mỹ theo quốc gia 2016 2017 Vietnam Textile & Apparel Sector Stock picks 9 Mô hình 5 yếu tố cạnh tranh Sản phẩm thay thế THẤP Sản phẩm may mặc là nhu cầu thiết yếu của con người. Đối thủ cạnh tranh TRUNG BÌNH - CAO Cạnh tranh từ các quốc gia có CP lao động thấp như : Bangladesh và Indonesia Cạnh tranh gia tăng từ các DN FDI do hưởng lợi thuế quan từ các hiệp định FTAs Nhà cung ứng THẤP Nhiều nhà cung cấp tham gia vào thị trường (bông, sợi, v.v.) với giá cả và chất lượng khác nhau Chi phí lao động thấp Rào cản gia nhập THẤP Chính phủ Việt Nam khuyến khích đầu tư vào ngành dệt may, đặc biệt trong ngành sản xuất nguyên phụ liệu nhằm xây dựng chuỗi cung ứng khép kín Chi phí chuyển đổi thấp Yêu cầu vốn đầu tư khá cao tuy nhiên không phải là vấn đề đối với các DN nước ngoài / có vốn đầu tư nước ngoài Lợi thế kinh tế nhờ quy mô thấp do chi phí lao động tăng, đặc biệt ngành dệt may là ngành thâm dụng lao động. Khách hàng TRUNG BÌNH - CAO Nhu cầu cao về dệt may tại Mỹ, EU và Nhật Bản Nhạy cảm về giá: Khách hàng có xu hướng lựa chọn nhà cung cấp có giá thấp hơn (chi phí lao động thấp) Chi phí chuyển đổi thấp Vietnam Textile & Apparel Sector Stock picks 10 Triển vọng và thách thức của ngành Phụ thuộc phần lớn vào nguyên liệu nhập khẩu, đặc biệt từ Trung Quốc, gây khó khăn trong việc hưởng lợi thuế quan Cạnh tranh giữa DN trong nước và DN FDI (nhân công, công nghệ, v.v.) và giữa các quốc gia có chi phí lao động thấp Chi phí lao động tăng và năng suất thấp làm suy yếu lợi thế cạnh tranh Vấn đề môi trường có thể gây khó khăn cho ngành nhuộm và dệt vải Lo ngại về suy thoái kinh tế toàn cầu có thể làm giảm nhu cầu sử dụng các sản phẩm may mặc Năng lực sản xuất không đáp ứng được số lượng đơn đặt hàng đang gia tăng Các hiệp định FTA và chi phí nhân công thấp thúc đẩy đầu tư vào ngành dệt may, hướng tới xây dựng chuỗi cung ứng khép kín. Cơ hội mở rộng thị trường nhờ EVFTA và CPTPP (Canada, Australia,) Từng bước đáp ứng quy tắc xuất xứ yêu cầu trong các hiệp định FTA với tỷ lệ nội địa hoá dần cải thiện, dự kiến đạt 65-68% vào giai đoạn 2030 - 2035 Chiến tranh thương mại Mỹ - Trung giúp Việt Nam tăng kim ngạch xuất khẩu sang Mỹ, đặc biệt khi Mỹ đánh thuế lên hàng may mặc Trung Quốc Kim ngạch XK Việt Nam năm 2019 dự kiến tăng 10% lên 40 tỷ USD, tăng mạnh hơn mức tăng dự kiến toàn cầu 3,5% - 4,5% Nhu cầu sử dụng polyester tăng, kỳ vọng tăng gấp đôi trong năm 2020, tạo cơ hội cho các công ty sản xuất sợi Thách thức Cơ hội Vietnam Textile & Apparel Sector Stock picks 11 Hiệp định Tình trạng Cơ hội Thách thức EVFTA Đã kết thúc đàm phán Kỳ vọng ký kết cuối tháng 6/2019 Giá trị kim ngạch XK vào EU tăng 7- 8% Đầu tư từ EU vào Việt Nam tăng Hưởng lợi ưu đãi về thuế đối với mặt hàng may mặc, từ mức bình quân 9,6% xuống 0% Tăng nhập khẩu về máy móc thiết bị, góp phần nâng cao năng suất và chất lượng sản phẩm Yêu cầu khắt khe về chất lượng sản phẩm cũng như yêu cầu về quy tắc xuất xứ hàng hóa. Cạnh tranh ngày càng cao trong ngành Các công ty có quy mô vừa và nhỏ với trình độ quản lý và công nghệ lạc hậu có khả năng phá sản hoặc thu hẹp sản xuất CPTPP Có hiệu lực từ tháng 1/2019 Bao gồm: Mexico, Peru, Chile, New Zealand, Canada, Australia, Nhật Bản, Singapore, Brunei, Malaysia và Việt Nam Giá trị kim ngạch XK vào các nước trong CPTPP tăng 4%, theo Vitas Hưởng lợi ưu đãi về thuế đối với mặt hàng may mặc, từ 17,3% giảm dần xuống 0% Mở rộng thị trường XK sang các quốc gia như Canada, Australia. Cơ hội chuyển giao công nghệ và vốn đầu tư. Quy tắc xuất xứ “từ sợi trở đi” gây sức ép lớn cho các doanh nghiệp dệt may khi nguồn vải cho may xuất khẩu chủ yếu nhập khẩu, chiếm trên 80% nhu cầu, trong đó gần 50% từ Trung Quốc. Các công ty có quy mô vừa và nhỏ có khả năng phá sản hoặc thu hẹp sản xuất Vietnam Textile & Apparel Sector Stock picks Tác động các Hiệp định thương mại tự do tới ngành dệt may Việt Nam Công ty Vốn hóa (tỷ đồng) Doanh thu thuần 2018 (tỷ đồng) Lãi ròng 2018 (tỷ đồng) ROE 2018 P/E Khuyến nghị Upside TCM 1.662 2.408 259 22% 6,2 PHÙ HỢP THỊ TRƯỜNG 2,4% STK 1.225 3.613 178 21% 8,1 KHẢ QUAN 11,9% TNG 2.875 9.717 180 25% 6,0 Không khuyến nghị - VGG 5.342 19.101 453 29% 6,3 Không khuyến nghị - VGT 2.901 3.951 438 6% 11,9 Không khuyến nghị - MSH 556 2.039 370 44% 6,8 Không khuyến nghị - GMC 483 2.332 121 35% 3,8 Không khuyến nghị - TVT 450 4.345 97 13% 5,3 Không khuyến nghị - HTG 1.255 3.499 96 22% 4,6 Không khuyến nghị - PPH 1.662 2.408 230 14% 5,5 Không khuyến nghị - P/E ngành dệt may Việt Nam 6,3 P/E ngành khu vực CÁ - TBD 8,8 Vietnam Textile & Apparel Sector Stock picks Các công ty niêm yết Nguồn: Bloomberg, FiinPro CTCP Dệt may - Đầu tư - Thương mại Thành Công (HSX: TCM) PHÙ HỢP THỊ TRƯỜNG; Giá mục tiêu: VND 27.800 VND 27.150 25/06/2019 Khuyến nghị 2,4% Upside VND 27.800 Giá mục tiêu Tăng trưởng mạnh từ thị trường Hàn Quốc & Nhật Bản Sở hữu chu trình sản xuất khép kín, hưởng lợi từ CPTPP Kỳ vọng hoàn nhập dự phòng từ Sears Ngày khuyến nghị 25/06/2019 Giá ngày khuyến nghị 27.150 Giá mục tiệu 27,800 Upside 2% Vốn hóa (tỷ đồng) 1.572 Khoảng giá 52 tuần 15.000 – 31.600 Giá trị giao dịch TB ngày 920.439 Tỷ lệ sở hữu nước ngoài 49% PHÙ HỢP THỊ TRƯỜNG Vietnam Textile & Apparel Sector Stock picks Luận điểm đầu tư Thu hẹp hoạt động KD sợi, nâng tỷ trọng sử dụng nội bộ. Đây vốn là hoạt động có nhiều rủi ro với biên LN không ổn định. Sợi được sử dụng nội bộ phục vụ chuỗi sản xuất khép kín của Công ty. TCM sở hữu quy trình sản xuất khép kín từ sợi-dệt-nhuộm trong khi phần lớn các DN dệt may VN phụ thuộc vào NVL nhập khẩu, chủ yếu từ Trung Quốc. Do đó, TCM hoàn toàn hưởng lợi thế về thuế suất quy định trong các FTAs, như EVFTA hay CPTPP. Doanh thu tại các thị trường Nhật Bản và Hàn Quốc tăng trưởng mạnh, bù đắp cho doanh thu sụt giảm tại thị trường Hoa Kỳ. Thế vận hội mùa hè Olympic 2020 tại Nhật Bản sẽ tạo ra nguồn nhu cầu lớn về dệt may tại thị trường này trong thời gian tới. Kỳ vọng sẽ được hoàn nhập dự phòng các khoản phải thu từ Sears trong 2019. Sự cố từ Sears tác động không nhỏ đến lợi nhuận của TCM năm 2018 do Công ty phải thực hiện trích lập dự phòng toàn bộ . Định giá Khuyến nghị PHÙ HỢP THỊ TRƯỜNG đối với cổ phiếu TCM với giá mục tiêu 12 tháng là VND27.800, theo phương pháp chiết khấu dòng tiền. Mức giá mục tiêu tương ứng P/E forward khoảng 7,0 lần (theo EPS 2019F khoảng 3.999 đồng) Thông tin cập nhật • LNST Q1 2019 giảm 12% n/n do chi phí nhân công tăng 30% khiến biên LN gộp giảm mạnh. PHÙ HỢP THỊ TRƯỜNG; Giá mục tiêu: VND 27.800 Đơn vị: Tỷ đồng 2017 2018 Q1 2019 2019F Doanh thu thuần 3.209 3.662 978 3.973 Tăng trưởng n/n 4,5% 14,1% 15,3% 8,5% Biên LN gộp 15,7% 18,5% 14,8% 18,5% LNTT 235 323 54 320 Tăng trưởng n/n 76,7% 37,4% -12,9% -0,9% Lãi ròng 192 259 43 255 Tăng trưởng n/n 67,4% 35,2% -12,2% -1,5% EPS (basic) (VND) 3.713 4.778 3.999 ROAA 6,6% 8,3% 7,7% ROEA 19,3% 22,1% 17,1% P/E 6,7 CTCP Dệt may - Đầu tư - Thương mại Thành Công (HSX: TCM) 26.3% 22.1% 11.9% 24.6% 15.1% Cơ cấu doanh thu theo thị trường Korea Japan China The US Others 2,792 3,071 3,209 3,662 15.3% 13.6% 15.7% 18.5% 0% 2% 4% 6% 8% 10% 12% 14% 16% 18% 20% 0 500 1,000 1,500 2,000 2,500 3,000 3,500 4,000 2015 2016 2017 2018 Kết quả kinh doanh Doanh thu thuần Biên LN gộp Vietnam Textile & Apparel Sector Stock picks CTCP Sợi Thế Kỷ (HSX: STK) KHẢ QUAN; Giá mục tiêu: VND 26.300 VND 23.500 25/06/2019 Khuyến nghị 11,9 % Upside VND 26.300 Giá mục tiêu DN đầu ngành trong các DN niêm yết ngành sợi Gia tăng tỷ lệ sợi tái chế & sợi có GTGT cao Chủ động tìm kiếm mở rộng thị trường XK, tận dụng FTAs Ngày khuyến nghị 25/06/2019 Giá ngày khuyến nghị 23.500 Giá mục tiệu 26.300 Upside 11,9% Vốn hóa (tỷ đồng) 1.662 Khoảng giá 52 tuần 11.900 – 26.100 Giá trị giao dịch TB ngày 131.641 Tỷ lệ sở hữu nước ngoài 9,7% KHẢ QUAN Vietnam Textile & Apparel Sector Stock picks Luận điểm đầu tư Là doanh nghiệp đầu ngành trong các doanh nghiệp niêm yết ngành sợi với công suất 60.000 tấn sợi DTY và FDY/năm. Năm 2019, con số này sẽ tăng thêm khoảng 5% khi dự án Trảng Bàng 5 hoàn thiện và chính thức đi vào hoạt động. Đa dạng hóa danh mục sản phẩm giúp STK cải thiện biên lợi nhuận. Không chỉ dừng lại ở sợi DTY & FDY thông thường, STK đã sản xuất và phát triển thành công nhiều sản phẩm khác có tính năng đặc biệt và có biên lợi nhuận cao hơn, như sợi tái chế (24-25%), sợi màu (17%), sợi hút ẩm (17%) Chủ động tìm kiếm thị trường thay thế Thổ Nhĩ Kỳ. Kể từ năm 2017, STK chủ động tìm kiếm các thị trường xuất khẩu mới như Nhật Bản và Hàn Quốc, thay thế cho thị trường Thổ Nhĩ Kỳ truyền thống trước đây. Năm 2019, khi EVFTA và CPTPP có hiệu lực, việc mở rộng tệp khách hàng sẽ giúp STK tận dụng được các lợi thế mà các Hiệp định thương mại này đem lại. Định giá Khuyến nghị KHẢ QUAN đối với cổ phiếu STK với giá mục tiêu 12 tháng là VND26.300, theo phương pháp chiết khấu dòng tiền. Mức giá mục tiêu tương ứng P/E forward khoảng 9,3lần (theo EPS 2019F khoảng 2.829 đồng) Thông tin cập nhật • KQKD Q1 2019 khả quan với LNST tăng ~30% n/n nhờ tăng trưởng tích cực thị trường sợi và tăng tỷ trọng các sản phẩm có GTGT cao. Tỷ trọng sợi tái chế trong Q1 đạt 20,1% / 26,5% theo kế hoạch. Đơn vị: Tỷ đồng 2017 2018 Q1 2019 2019F Doanh thu thuần 1.989 2.408 605 2.605 Tăng trưởng n/n 46,4% 21,1% 2,8% 8,2% Biên LN gộp 10,9% 13,9% 13,9% 14,0% LNTT 105 199 59 236 Tăng trưởng n/n 238,7% 89,5% 30,4% 18,6% Lãi ròng 100 178 52 200 Tăng trưởng n/n 248,3% 79,0% 29,4% 12,4% EPS (basic) (VND) 1.662 2.976 2.829 ROAA 5,0% 8,7% 9,6% ROEA 13,5% 21,1% 24,5% P/E 8,2 CTCP Sợi Thế Kỷ (HSX: STK) So sánh công suất và chất lượng các công ty sợi tại Việt Nam 0% 3% 6.2% 16% 27% 30% 0% 20% 40% 60% 80% 100% 120% 2015 2016 2017 2018 2019P 2020P Cơ cấu doanh thu theo sản phẩm DTY&DFY Sợi Recycle KHẢ QUAN; Giá mục tiêu: VND 26.300 Vietnam Textile & Apparel Sector Stock picks 17 Các quốc gia đã và đang ký FTA với Việt Nam Quy tắc xuất xứ (ROO) Tình trạng Việt Nam Trung Quốc Nhật Bản Từ vải trờ đi Có hiệu lực từ 12/2008 Sợi: 0% May mặc: 0% Sợi: 5% May mặc: 8,4% - 10,9% Hàn Quốc Cắt và may Có hiệu lực từ 12/2015 Sợi: 0% May mặc: 0% Sợi: 8% May mặc: 13% Châu Âu Từ vải trở đi Ký kết 12/2015, đang chờ Hội đồng châu Âu phê chuẩn, dự kiến cuối 2018 – đầu 2019 Sợi: 0% May mặc: 0% Sợi: 4% May mặc: 12% CPTPP (Canada, Mexico, Peru, Chile, New Zealand, Australia, Nhật Bản, Singapore, Brunei, Malaysia và Việt Nam) Từ sợi trở đi Ký kết 3/2018, chính thức có hiệu lực từ 30/12/2018 Sợi: 0% May mặc: 0% Sợi: 10% May mặc: 17,5% CTCP Sợi Thế Kỷ (HSX: STK) Bảng so sánh lợi thế về thuế suất sản phẩm sợi Nguồn: MBS Research KHẢ QUAN; Giá mục tiêu: VND 26.300 Vietnam Textile & Apparel Sector Stock picks

File đính kèm:

bao_cao_nganh_det_may_viet_nam_nguyen_quynh_hoa.pdf

bao_cao_nganh_det_may_viet_nam_nguyen_quynh_hoa.pdf